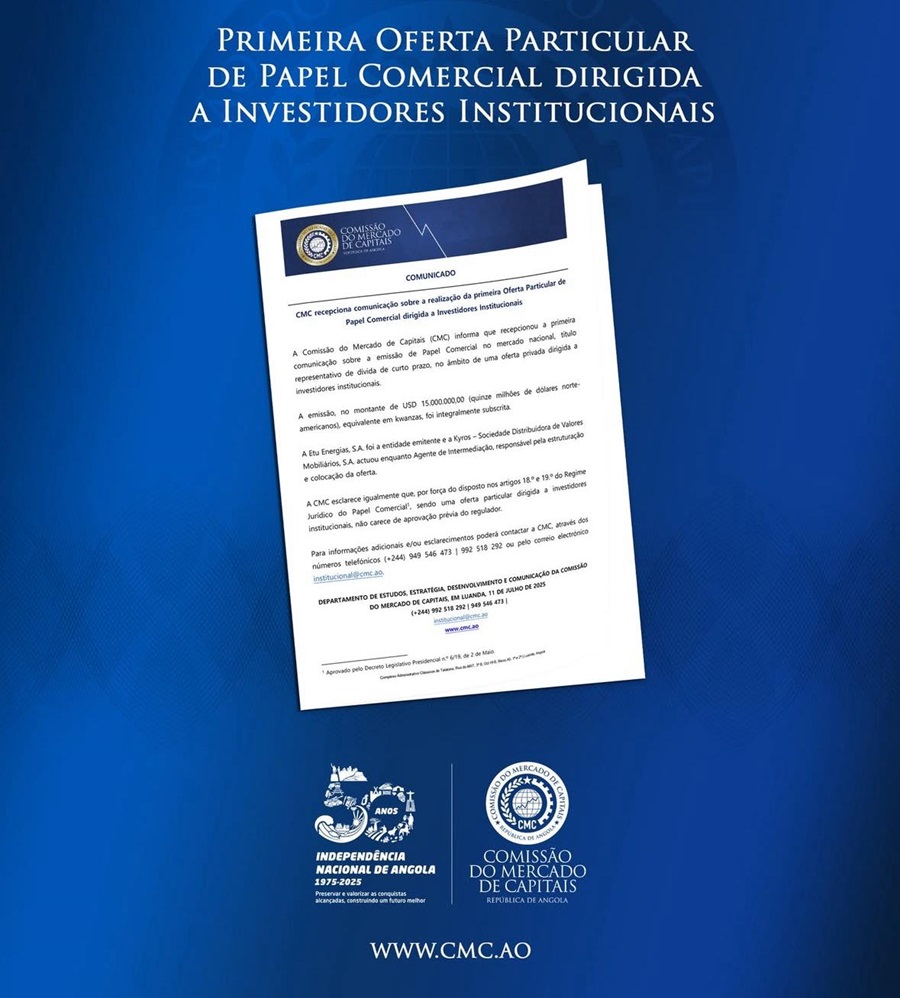

O montante da operação foi de 15 milhões de dólares norte-americanos (ou o equivalente em kwanzas), tendo sido integralmente subscrito.

O papel comercial, um título representativo de dívida de curto prazo, marca um importante passo no desenvolvimento do mercado de capitais nacional e reforça a capacidade da Etu Energias de diversificar as suas fontes de financiamento.

Somos a primeira empresa privada a operar no sector energético angolano e, a partir de hoje, tornamo-nos também pioneiros na emissão deste tipo de instrumento financeiro dirigido a investidores institucionais. Este é mais um marco que reflecte a nossa visão estratégica, o compromisso com os nossos parceiros e o propósito que nos move: produzir energia para o crescimento de Angola.

A emissão contou com a Kyros – Sociedade Distribuidora de Valores Mobiliários, S.A. como agente de intermediação, responsável pela estruturação e colocação da oferta.

De acordo com a Comissão do Mercado de Capitais (CMC), esta operação enquadra-se no âmbito de uma oferta particular, conforme previsto nos artigos 18.º e 19.º do Regime Jurídico do Papel Comercial, não estando, por isso, sujeita a aprovação prévia do regulador.

Com esta iniciativa, a Etu Energias reafirma o seu posicionamento como uma empresa dinâmica e comprometida com soluções inovadoras no sector financeiro e energético de Angola.